こんにちは!ふるのーと(@fullnote)です!(*^^*)

前回は、無料のクラウド会計ソフト「円簿」の基本情報と登録方法を紹介しました。

「円簿ってなに?」という人はこちらをご覧ください⇒無料のクラウド円簿青色申告で確定申告に挑戦①登録編

今回は、おそらく初心者が最初にハマるであろう仕訳と勘定科目の入力について挑戦していきます。

円簿はクレジットカードや銀行口座と自動連携してくれないので、自分で入力しないといけないのですが、副業で入金や出金が少ない人は覚えてしまえばよいだけなのでそこまで難しく有りません。

それさえ乗り越えれば無料の恩恵に預かることが出来ますので頑張って行きましょう。

円簿の青色確定申告と複式簿記

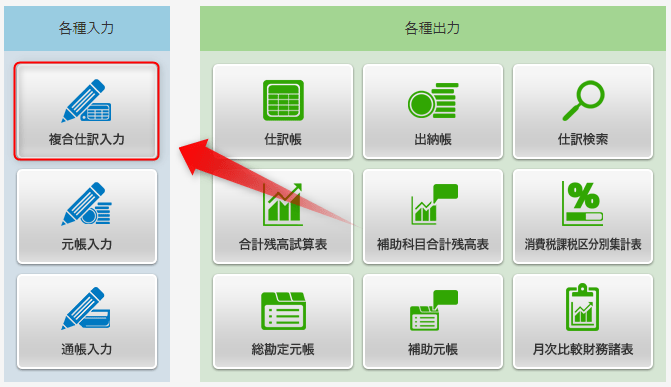

円簿青色申告(https://www.yenbo.jp/)にログインしたら次のような画面が表示されます。

「複合仕訳入力」というボタンがありますのでそちらを入力します。

すると複式簿記の入力画面になります。

基本

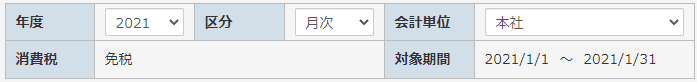

一番上のところは、デフォルトの状態で良いかと思います。

「本社なんかないよ~」と思うかもしれませんが、他に選択も出来ないので副業の人は気にしなくてOKです。

仕訳番号は、自動で決められているのでそのままでOKです。

年月日の欄は、年と月は入力されているので、支払いや入金など処理があった日付を手入力します。

パターンはここでは省略します。(予め決められた入力内容を登録しておくと同じ内容が簡単に入力されるようになります)

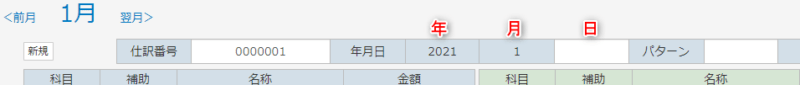

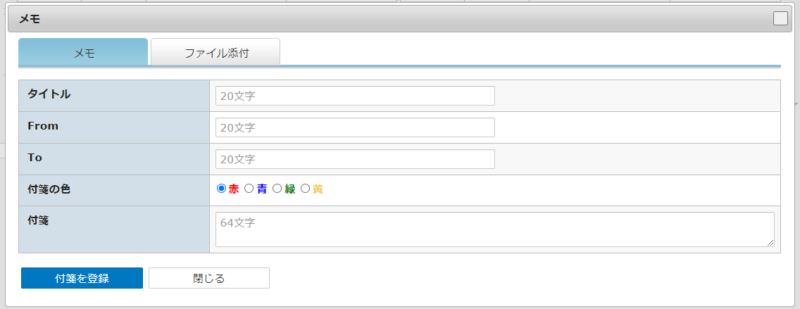

付箋というものあります。

クリックすると以下のようなウィンドウが立ち上がって何かメモを残しておきたいときは残しておくことが出来ます。5MB以下のjpeg, jpg, png, pdfファイルを添付出来るので領収証の写真など有効活用できそうですね。

科目の入力

次は実際に仕訳を入力していきます。

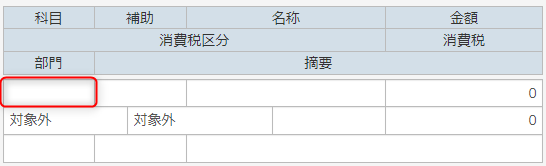

この赤枠部分に収入だったり、支出だったりを記載していきます。

簿記を勉強したことのない人は意味不明だと思うので、理解しようとせずに丸々暗記してしまうのが良いと思います。

やっていくうちにそのうち慣れると思います。

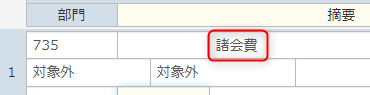

まずはこの赤枠に科目番号を入力します。

ここは円簿の独特な仕様なので慣れが必要です。

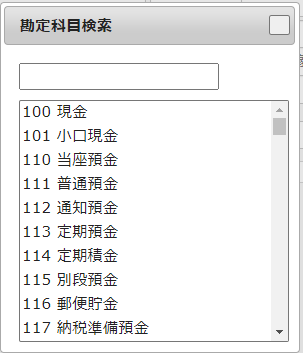

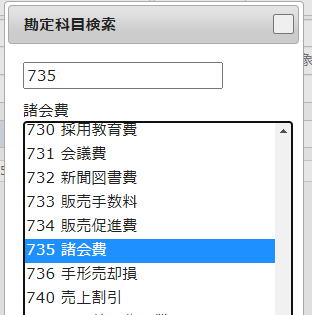

赤枠内をクリックして「F1キー」を押すと、「勘定科目検索」というウィンドウが開きます。

勘定科目とは、取引の内容をわかりやすく分類するために使われる、簿記の内容(ラベル)のことです。

円簿では、あらかじめ科目に番号が設定されていて、番号を入力することでそれに紐づく勘定科目が入力されるようになっています。

該当する勘定科目を選択してダブルクリックすると、番号が反映されます。

番号がうまく反映されない場合は直接番号を入力してもOKです。

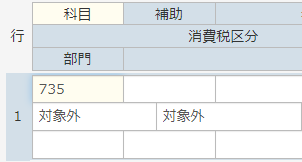

番号を入力したらエンターキーをおします。

すると自動で勘定科目が入力されます。

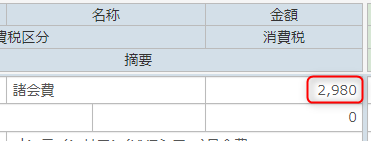

次は金額の欄を埋めます。

支払った金額を埋めるだけです。

消費税区分が対象外になっている場合は、その下の消費税欄は埋めなくても大丈夫です。

適用という箇所はいわゆる「メモ欄」です。

何に使ったかを忘れないようにしっかり書いておきましょう。

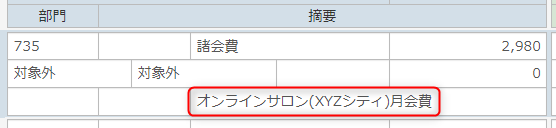

普通ならこれで終了になるかと思いますが、複式簿記というのは面倒くさくて、右側の緑色側も埋める必要があります。

おそらくオンラインサロンの支払いはクレジットカードかと思います。

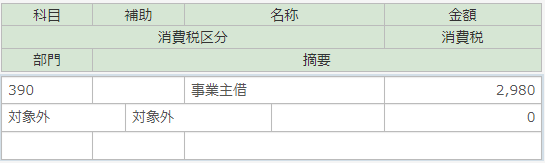

勘定科目は「未払金」にする方法もありますが、「事業主借」にしておくのがシンプルです。

※そういうものだと丸暗記するのが楽なのでここでは詳しく説明しませんが、もし知りたい人は調べてみてください。

埋めると上記のような感じとなります。

摘要欄は左側に書いたので空欄で大丈夫です。

はい。これで複式簿記の入力は完了になります。

非常に簡単だったのではないでしょうか?

あとはこれを取引の分、繰り返していくだけになります。

元帳入力もおすすめ⇒【確定申告】円簿青色は複合仕訳より元帳が簡単!

複式簿記仕訳の勘定科目例

次によくわからなくなるのが、「この処理の勘定科目はなんだ。。」ですね。

ありがたいことにインターネッツに色々と情報がありますので調べればだいたいのことがわかります。

参考までに私の仕訳例を紹介しておきますね。

副業のブロガーさんや動画編集者さんはこれでほぼまかなえるのではないかと思います。

もちろん素人ですので間違っているものもあるかもしれませんので悪しからず。。

アフィリエイト収入の仕訳

アフィリエイトの収入は、ちょっと面倒くさくて二回に分けて仕分けする必要があるみたいです。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 1/31 | 130 | 売掛金 | 10000 | 500 | 売上高 | 10000 | Googleアドセンス 1月分売上 |

一度、確定報酬を月末日に「売掛金」という形で入力します。

そして、銀行口座に振り込みがあったときにもう一度以下のような形で入力します。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 111 | 普通預金 | 10000 | 130 | 売掛金 | 10000 | Googleアドセンス 1月分入金 |

なんだかものすごく面倒ですが、これがルールのようです。

売上が確定した時点で一度入力し、振り込まれたときにもう一度入力するのが基本のようです。(実現主義っていうらしいです)

ライティング・動画編集収入の仕訳

ライティングや動画編集で入稿後にチェックしてもらってすぐに入金ということがあると思いますが、そういうときは一回で処理してしまって大丈夫そうです。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 111 | 普通預金 | 10000 | 500 | 売上高 | 10000 | 〇〇動画編集費 |

一人でカフェで作業したときのカフェ代やレンタルスペース代の仕訳

カフェでドヤ顔しながら作業したときの費用も経費として計上できます。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 731 | 会議費 | 1000 | 100 | 現金 | 1000 | ドトールで作業カフェ代 |

ちなみに電子マネーで支払った場合も少額であれば現金として処理しても、そこまで目をつけられることはありません。(重要性の原則)

企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる。

企業会計基準注1「重要性の原則の適用について」

交流会に参加したときの参加費(飲み会代)の仕訳

オンラインサロン主催の交流会に参加したときの摘要は「オンラインサロン交流会参加費」と書けば良いでしょう。

また、少人数の飲み会の場合は以下のように書くと良いかと思います。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 707 | 接待交際費 | 5000 | 100 | 現金 | 5000 | ■■料理店 ○○さんと会食 他2名 |

電車代などの交通費の仕訳

交通費ももちろん計上できます。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 704 | 旅費交通費 | 300 | 100 | 現金 | 300 | 電車代:〇〇駅~〇〇駅 |

Suicaなどを使うと思いますが、現金で処理しても大丈夫です(重要性の原則)

レンタルサーバ代・ドメイン代・インターネット接続代

レンタルサーバ代・ドメイン代 ・インターネット接続料は通信費で計上しましょう。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 705 | 通信費 | 5000 | 390 | 事業主借 | 5000 | レンタルサーバ代 |

契約期間が1年間以下の場合は一括で計上してOKです。(短期前払費用)

1年を超える場合は前払費用とか複数回に分けて計上する必要があるので複雑になります。。→このあたりの記事が参考になるかも。。https://hoken-kyokasho.com/car-insurance-account

ちなみにレンタルサーバはConoHa WINGがおすすめです。株主優待と誕生日クーポン使えば最強です。

Adobeなどの月額課金ソフト

Adobeなどの月額課金ソフトは「通信費」で計上するそうです。(へぇ~。)

クレジットカード払いなので事業主借を使います。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 705 | 通信費 | 4980 | 390 | 事業主借 | 4980 | Adobe月額費用(2月分) |

本・電子書籍

本はリアルでも電子書籍でも新聞図書費でOKです。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

| 2/26 | 732 | 新聞図書費 | 1200 | 390 | 事業主借 | 1200 | Amazonで書籍購入(ゆる副業) |

noteなどの情報商材も新聞図書費で計上するケースが多いようです。

パソコンやマウスなど

パソコンやマウスなどを購入したときは消耗品費で計上します。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

|---|---|---|---|---|---|---|---|---|

| 2/26 | 710 | 消耗品費 | 99800 | 390 | 事業主借 | 99800 | ビックカメラでパソコン購入 |

外注費

クラウドワークス

![]() やランサーズ

やランサーズ

![]() で外注したときは、外注費を使いましょう。

で外注したときは、外注費を使いましょう。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

|---|---|---|---|---|---|---|---|---|

| 2/26 | 720 | 外注費 | 10000 | 390 | 事業主借 | 10000 | ライター報酬 |

納品と支払いの期間が離れている場合は2回に分けなくては行けないかもしれませんので要注意です。

Google広告、Facebook広告

広告費用についてももちろん計上できます。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

|---|---|---|---|---|---|---|---|---|

| 3/10 | 706 | 広告宣伝費 | 10000 | 390 | 事業主借 | 10000 | Google広告2月分 |

勘定科目に希望する項目がないとき

円簿にはデフォルトで勘定科目が設定されていますが、使いたい勘定科目がないときがあります。(インターネット関連費とか。)

そういうときは、マニュアル操作で勘定科目を追加できます。⇒勘定科目の登録(円簿)

しかし、勘定科目の追加しないことをおすすめします。

もちろん、追加できるので正しく設定できれば問題なく使えるのですが、初心者は初期設定で登録されている勘定科目を使って入力したほうがトラブルが少ないです。

勘定科目に[研修費]を追加しましたが、確定申告の書類として出力した時、この支出が勘定されません。

https://www.yenbo.jp/faq/6763

勘定科目が正しく登録できずにエラーになる可能性はゼロではありません。

正直、研修費は欲しいところですが、実は研修費という勘定科目は通常無く、各自設定するケースがほとんどです。そんなに頻繁に参加するものでなく、大きな金額でなければ雑費や諸会費で計上するのをおすすめします。

リスクを最小化にするために、初期設定で利用することをおすすめします。(慣れてきたらご自由にどうぞ)

経費はすべて「事業主借」で処理するのもアリ?

現金やクレジットカードや電子マネーなど色々支払い方法があるので仕訳が面倒だなあと感じることがあるかもしれません。

そんなときは割り切ってすべて「事業主借」で処理してしまうのも一つの手だそうです。

独立する際にネットや書籍を見て、こんな面倒なことやっていられない!と思い、税理士に相談したところ、フリーランスの個人事業主ならば、経費は、すべて「事業主借」で処理すればいいと教えてもらいました。

https://www.sugu-kakutei.com/freelance-keihi/

税務署にも確認したところ、この方法で問題ないとのことでした。

これは便利ですね。私もそうしようかな。。

なお、事業主借で処理するとしても管理面で楽なのでクレジットカードや銀行口座は分けておいたほうがよいでしょう。

家賃

家賃も計上できます。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

|---|---|---|---|---|---|---|---|---|

| 2/26 | 723 | 地代家賃 | 30000 | 390 | 事業主借 | 30000 | 家賃1月分(按分比率30%) |

ちなみに円簿には按分機能ありません。

自分で設定して事業で使う分を決めて計上します。

他の会計ソフトには按分設定があるので、按分が面倒な人は他のソフトを一度使ってみてもいいかもしれません。

電気代・水道代

電気代も按分できます。

| 日付 | 科目 | 名称 | 金額 | 科目 | 名称 | 金額 | 摘要 | |

|---|---|---|---|---|---|---|---|---|

| 2/26 | 703 | 水道光熱費 | 1000 | 390 | 事業主借 | 1000 | 電気代1月分(按分比率30%) |

水道代やガス代は出来る派と出来ない派がいるようですが、事業に必要であれば計上できます。

副業ブロガーが使いそうな勘定科目まとめ

下記16個の勘定科目をおさえておけば良さそうですね。

| 番号 | 勘定科目 |

|---|---|

| 100 | 現金 |

| 111 | 普通預金 |

| 130 | 売掛金 |

| 390 | 事業主借 |

| 500 | 売上高 |

| 703 | 水道光熱費 |

| 704 | 旅費交通費 |

| 705 | 通信費 |

| 706 | 広告宣伝費 |

| 707 | 接待交際費 |

| 710 | 消耗品費 |

| 720 | 外注費 |

| 723 | 地代家賃 |

| 731 | 会議費 |

| 732 | 新聞図書費 |

| 735 | 諸会費 |

まずは慣れるために一つずつ入力していくと良いと思います。

円簿は無料なので損することはありませんのでどんどんトライして見ましょう。

やっぱり駄目だ~となった場合は、有料の会計ソフトを使えば良いと思います。

実際の確定申告に作業についてこの記事も参考にして下さい(円簿→eTaxの連携はありません。あくまで円簿のデータは参考のみです)

⇒【無料】etax青色申告決算書作成手順!クラウド円簿の上手な使い方

それでは今日はこのへんで!ふるのーと(@fullnote)でした!(*^^*)

コメント

大変参考になります。

ひとつ教えていただきたいのですが、例えば12月のアドセンスの入金をいれるのはどうしたらいいでしょうか?2022年12月の売上は2023年1月に振り込まれるのですが、2022年の確定申告なので2023年に入力することができません。

12月の売上で計上し、2022年の確定申告はそちらで処理し、1月入金分については2023年の確定申告で処理するということになるかと思います。

ウェブ上に色々と解説しているサイトがあるので参考にしてみてください。もしくは税務署で相談していただくのも一つかと思います。^^

https://www.sugu-kakutei.com/google-adsense-shiwake/