新NISAが使えない18歳未満の子供の資産形成をどうするか、多くの親御さんが悩んでいます。

しかし、ご心配は不要です。

日本国内の税制と子供の低所得を組み合わせれば、NISA枠がなくとも実質的に非課税で運用できる「裏技」が存在します。

今回は、この戦略を実行するために最適な「国内の高配当銘柄の選び方」と、驚くべき節税効果を生む「総合課税の仕組み」を、利回り4%のシミュレーションと共にご紹介します。

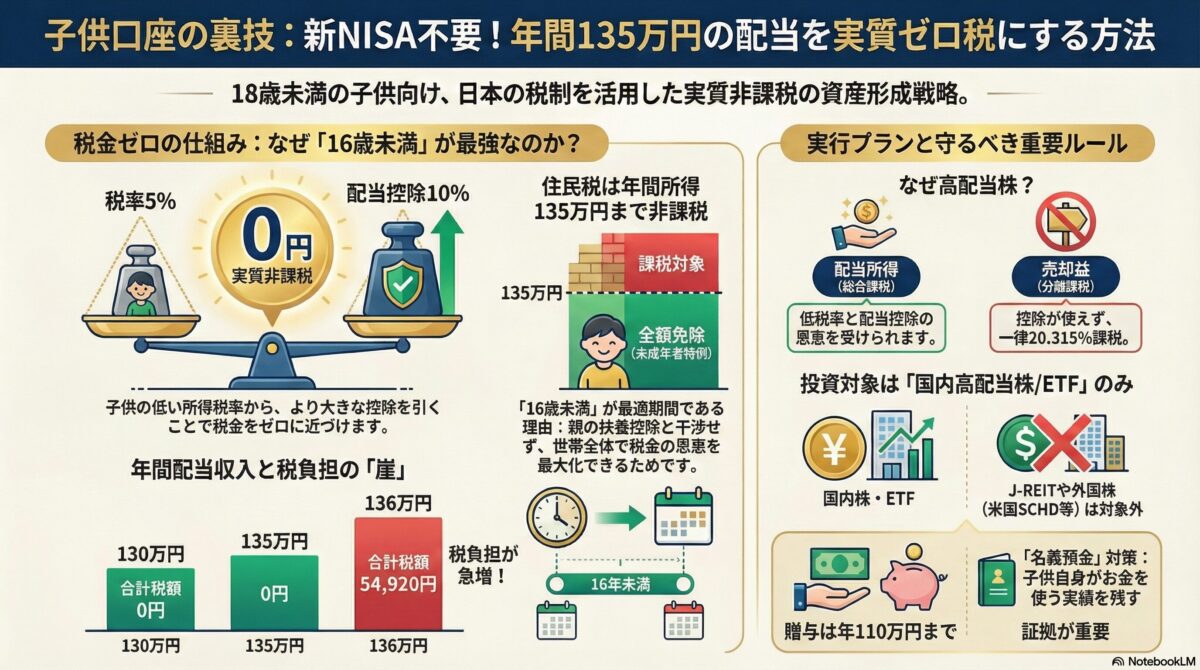

16歳未満が最強なのはなぜ?低税率と「配当控除」の逆ザヤ構造

この戦略の最大のポイントは、収入がない子供の低税率(5%~)と、国内株の「配当控除(10%)」を組み合わせることにあります。

- 所得税率の最低化: 課税所得195万円以下なら、所得税率は最低の5%。

- 配当控除の威力: 国内株式等の配当金であれば、税額から10%を差し引く「配当控除」が適用されます。

- 基礎控除の活用: 子供は給与収入がないため、基礎控除(所得税48万円、住民税43万円)の枠が丸ごと投資利益に適用されます。

これにより、「低い税率(5%)から、より大きな控除(10%)を差し引く」ことで、納税額を実質的にゼロ、あるいは極限まで低く抑えることが可能になります。

【税制上の特権】未成年者特例と「16歳の壁」

この戦略の節税効果は、以下の未成年者特例(地方税法 第295条)によって担保されます。

1. 住民税の非課税特例(制度上の「18歳未満」)

通常の住民税非課税ライン(合計所得43万円以下)とは別に、賦課期日(1月1日)時点で18歳未満の未成年者には特例が設けられています。

- 特例の基準: 前年の合計所得金額が135万円以下であれば、住民税の均等割・所得割が全額非課税になります。

- 効果: 配当所得を総合課税で申告する場合、年間配当収入が約135万円以下であれば、住民税は完全に非課税となります。

2. 【戦略上の最重要点】16歳の壁と扶養控除の兼ね合い

制度上は18歳未満が対象ですが、この戦略の実行において「16歳」が最重要の区切りとなります。

- 16歳未満: 親は扶養控除を受けられません。そのため、子供は未成年者特例(135万円非課税)を遠慮なくフル活用できます。

- 16歳以上18歳未満: 親が税制上の**特定扶養控除(所得税38万円・住民税33万円)**を受けられます。子供の所得が一般の非課税ライン(43万円)を超えて課税されると、親の扶養控除が使えなくなり、世帯全体で見ると損になるリスクが生じます。このため、戦略としては16歳未満の期間が最も強力です。

3. 所得税・住民税(所得割)がゼロになるライン

| 項目 | 非課税となる基準 | 適用される非課税ライン |

| 所得税 | 配当所得が約378万円まで | 基礎控除(48万円)と配当控除(10%)の組み合わせ。(年齢不問) |

| 住民税 | 配当収入が約135万円まで | 未成年者特例(18歳未満に適用)。ただし16歳以上は親の扶養控除に注意。 |

なぜキャピタルゲインを狙わず「高配当戦略」を選ぶのか

株式投資の利益には、

- 株価の上昇によるキャピタルゲイン(譲渡益)

- 配当金によるインカムゲイン(配当益)

の2種類があります。

資産を大きく増やすにはキャピタルゲインを狙うのが定石ですが、今回の「16歳未満の子供の口座」においては、キャピタルゲインを主な戦略とすることは避けるべき理由があります。

譲渡所得(売却益)は「配当控除」が使えない

今回の戦略の核である配当控除は、譲渡所得(キャピタルゲイン)には一切適用できません。

今回の節税戦略の核は、所得税・住民税を相殺する「配当控除(10%)」の適用にあります。

- インカムゲイン(配当所得): 総合課税を選択することで、配当控除が適用でき、税率を限りなく0%に近づけられます。

- キャピタルゲイン(譲渡所得): 株を売却して利益を出した場合、所得の多寡にかかわらず一律20.315%の申告分離課税がかかるため、子供の低所得者優遇税制を活かせません

つまり、どんなに所得が低い子供であっても、株を売却して利益を出した瞬間、その利益には一律20.315%の税金がかかってしまいます。

譲渡所得は「累進課税」の恩恵を受けられない

配当所得では、総合課税を選択することで、基礎控除(48万円)を引いた後の所得に「累進課税」(所得が増えるほど税率が上がる仕組み)が適用されます。

そのため、子供の低い所得層では最低税率の5%を使うことができるのです。

しかし、キャピタルゲインである譲渡所得はこの累進課税の対象外のため、20%の税金が取られてしまうのです。

| 課税される所得金額 | 所得税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 700万円超 900万円以下 | 23% | 636,000円 |

ご覧の通り、配当所得で総合課税を選べば、わずかな税率で済みます。

これに対し、株式の譲渡所得は、所得金額にかかわらず、最初から所得税15%(+復興特別所得税0.315%)、住民税5%の合計20.315%という固定税率が適用されます。

資産の目減りを回避し、控除枠を毎年利用できる

子供の証券口座の運用目的は、長期的な教育資金や資産形成の土台作りです。

- キャピタルゲイン戦略の場合、大きな利益が出ても売却せずにいると、その利益(未実現益)に対しては控除を利用できません。また、いざ売却すると税金が20%かかるため、せっかくの低所得者優遇税制を活かせません。

- インカムゲイン戦略の場合、配当金として毎年利益が確定し、その確定した配当所得に対して毎年、基礎控除(48万円)と配当控除(10%)をぶつけることができます。

このため、「税金がほぼゼロになる」という子供の特権を最大限に活かし、効率よく資産を成長させるためには、キャピタルゲインを狙うよりも、高配当株によるインカムゲイン戦略を選ぶことが最適解となるのです。

配当控除狙いの「国内高配当株」おすすめ銘柄候補

インカムゲイン戦略を効率よく進めるため、安定した利回り(4%前後)を確保しつつ、配当控除をフル活用できる国内株式の候補を、実用性の高い2つのアプローチでご紹介します。

1. ETF(上場投資信託)で手軽に分散投資する

個別株の分析や、複数の銘柄を管理する手間を省きたい場合に最適です。高配当株の詰め合わせパックを市場で購入するイメージで、配当控除の恩恵をほぼ受けられます。

- 【1489】NEXT FUNDS 日経平均高配当株50指数連動型上場投信

- 特徴: 日本の高配当株の代表格です。日経平均構成銘柄のうち、配当利回りの高い50社に投資しています。

- メリット: 自動で構成銘柄が入れ替わる(リバランス)ため、管理が楽で、特定の銘柄が業績悪化してもダメージが分散されます。

- 【1478】iシェアーズ MSCI日本株高配当株 ETF

- 特徴: 財務が安定しており、配当利回りが高い銘柄に幅広く投資するETFです。

2. 個別株を選定し「日本版SCHD」を自作する

個別株を自分で選んで購入すれば、信託報酬はかからず、配当控除のメリットを最大限享受できます。長期の資産形成においては、配当を維持・増配する「連続増配(または累進配当)」を重視するのが最善です。

- 増配実績重視(安定した成長性)

- 三菱HCキャピタル (8593) や KDDI (9433):日本株の中でも屈指の連続増配記録を持ち、株主還元に非常に積極的です。安定した配当の成長が見込めます。

- 財務基盤重視(ディフェンシブ)

- 三菱商事 (8058) や 三井住友FG (8316):日本経済を支える超大型株であり、累進配当(配当を維持するか増配する)を明確に宣言している企業です。財務基盤が非常に安定しています。

絶対に避けるべき対象(配当控除が使えない資産)

利回りが高くても、以下の資産は配当控除の対象外であり、本戦略においては非推奨です。

- J-REIT(不動産投資信託)やインフラファンド

- 法律上、「配当控除」が使えません。これらを買って総合課税で申告すると、逆に税金が増える可能性があります。

- 外国株式・外国ETF(例:米国のSCHDなど)

- 日本の配当控除は使えず、外国税額控除を適用しても、この戦略のような実質非課税の恩恵は得られません。

必ず「国内株式」または「国内株式型ETF」を選んでください。

投資対象の比較:最適な選択肢は?

本戦略における「配当控除のメリット最大化」という観点から、それぞれの投資対象のメリットとデメリットをまとめました。

| 投資対象 | メリット | デメリット | 配当控除の適用 | 本戦略への適格性 |

| 個別株 | ・信託報酬が不要 ・配当控除の恩恵を最大限に享受可能 | ・分散投資の手間がかかる ・倒産リスク(個別銘柄リスク)あり | 最大 | 最適 |

| 国内株ETF | ・少額で分散投資が可能 ・自動で銘柄入れ替え(リバランス) | ・わずかな信託報酬が発生 | 高い(国内株のみ) | 適格 |

| 投資信託 | ・1円単位で自動積立が可能 ・コストが低いものもある | ・配当控除の適用が限定的 (分配金の原資が不明瞭なため) | 限定的 | 非推奨 |

| J-REIT/外国株 | ・利回りが高いものが多い | ・配当控除が一切使えない | 不可 | 非推奨 |

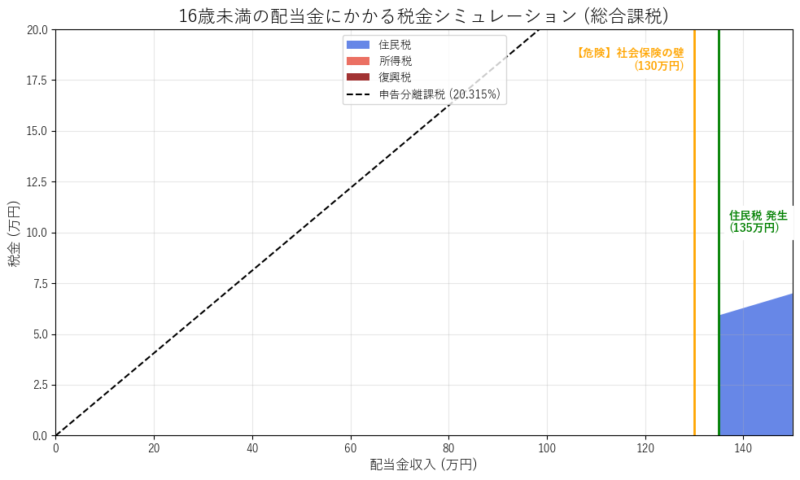

【シミュレーション】利回り4%での税負担詳細

国内の高配当株(利回り4%)を子供の証券口座で運用し、「総合課税」として確定申告した場合の税負担を詳細に検証します。

税金の計算式

所得税と住民税の支払う税金の計算式について抑えておきたいと思います。

少しややこしいので、苦手な人は飛ばしてください。

以下は所得税の計算式です。

配当収入=投資元本×利回り

例)1500万円投資して年利4%の配当収入は1500万円×4%=60万円

課税所得=配当収入ー基礎控除48万円

例)1500万円投資して年利4%の配当収入を得た場合の課税所得は、60万円ー48万円=12万円

算出所得税額=課税所得×所得税率(例:5%)

例)1500万円投資して年利4%の配当収入を得た場合の算出所得税額は12万円×5%=0.6万円

| 課税される所得金額 | 所得税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| … | … | … |

最終所得税額=算出所得税額ー(配当収入×10%)

例)1500万円投資して年利4%の配当収入を得た場合の最終所得税額は0.6万円ー(60万円×10%)=0円

となり、所得税は0円になります。

もう少し紐解いてみると、以下式となります。

最終所得税額=((配当収入-48万円)×5%※)ー(配当収入×10%)

最終所得税額=0として、計算すると配当収入378万円までは所得税はゼロになります。

なお、住民税は基礎控除43万円、配当控除率2.8%にして通常計算しますが(均等割は省略)、未成年の場合は135万円までは非課税となります。

それでは具体的に見ていきましょう。

シミュレーション前提条件

- 利回り: 4%

- 申告方法: 総合課税を選択

- 基礎控除: 所得税 48万円 / 住民税 43万円

- 配当控除率: 所得税 10% / 住民税 2.8%

| 投資元本 (約) | 年間配当収入 (年利4%) | 発生する所得税 | 発生する住民税(所得割・均等割) | 合計税額 | 適用される非課税ライン |

| 3,250万円 | 130万円 | 0円 | 0円 | 0円 | 135万円特例の下 |

| 3,375万円 | 135万円 | 0円 | 0円 | 0円 | 未成年者特例の非課税上限 |

| 3,400万円 | 136万円 | 0円 | 54,920円 | 54,920円 | 特例喪失直後 |

| 5,000万円 | 200万円 | 0円 | 101,000円 | 101,000円 | 135万円特例を超過 |

| 9,450万円 | 378万円 | 0円 | 229,160円 | 229,160円 | 所得税率20%帯に突入 |

配当収益135万円(投資元本3375万円、利回り4%)までは、ほぼ税金ゼロ円です。

これすごくないですか?

ただ「未成年者特例(135万円以下なら非課税)」は、1円でも超えると権利がすべて消滅します。

超過分だけでなく、所得全体から計算し直しになるため、たった1万円稼ぎすぎただけで数万円の税金が発生する『逆転現象』が起きます。

ギリギリを狙わず、余裕を持つことが重要です。

とはいえ、税金負担0のまま元本3375万円とするのは難しいでしょう。

なぜなら贈与税という罠もあるからです。

贈与税・口座管理に関する超重要注意点

この強力な節税戦略は、贈与税と口座の名義管理に関するルールを誤ると無効になるリスクがあります。

1. 贈与税の110万円の壁

贈与税の基礎控除は、子供(受贈者)一人あたり年間110万円です。

受け取る財産の合計額がこの壁を超えると贈与税が課税されます。

注意点として贈与税の基礎控除は誰から贈与されたかに関わらず、受け取る側の非課税枠は年間110万円で固定されます。

つまり父から60万円、母から60万円の贈与があった場合、60+60で合計120万円となってしまい、贈与税が発生してしまいます。

つまり、短期間で元本3,375万円に届くのは相当むずかしいということです。時間をかけて非課税枠を毎年利用することが重要です。

2. 「名義預金」と判断されないための鉄則

税務署から「親の財産(名義貸し)」と見なされる名義預金と判断されないためには、以下の条件を満たす必要があります。

- 贈与契約の成立: 贈与者と子供の間で贈与の合意が成立していること。

- 子供の認識: 子供が将来的にその財産を自由に使えることを知っていること。

- 記録の保存: 贈与の記録(契約書など)を残しておくこと。

貯めた配当金は再投資するだけでなく、たまに「子供の欲しいゲームやおもちゃ」「修学旅行のお小遣い」として子供自身の意思で出金して使うことをおすすめします。

これが「名義預金ではなく、本当に子供のお金である」という強力な証拠になります。

3. 未成年者の口座操作と親権者の代理行為

- 口座の操作(売買): 親が子供の利益のために投資判断を行い、子供の口座の取引を代理で行うことは、親権者として法的に認められています。

- 重要な線引き: 口座の資金はあくまで子供のものであり、親が自分の都合や利益のために資金を引き出すと、贈与や名義預金とみなされるリスクがあります。

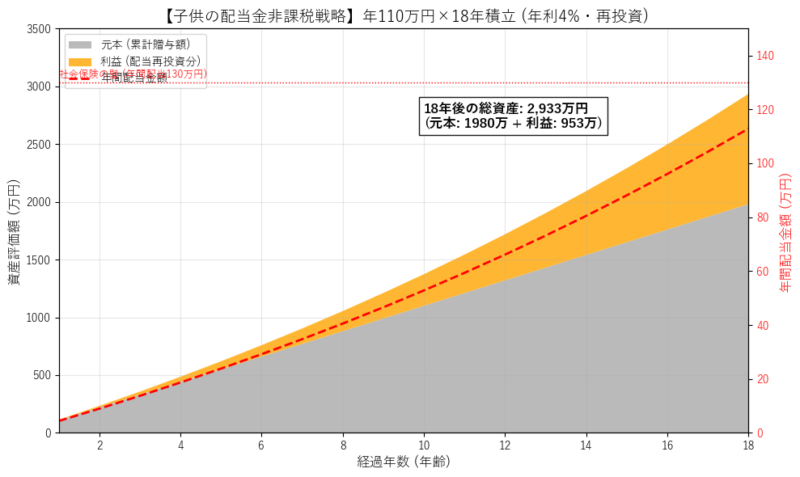

贈与税の制限を上回る「非課税成長」の威力

贈与税の基礎控除は年間110万円です。

そのため、本戦略で毎年投資できる元本は110万円に制限されます。

しかし、この「年間110万円」という上限は、「新NISA(つみたて投資枠120万円)」の年間投資上限とほぼ同等であり、非課税メリットを長期にわたって享受できる点で、非常に強力な枠として機能します。

シミュレーション:年間110万円を18年間積立てた場合

お子様が0歳から18歳になるまで、毎年110万円を投資(贈与)し続け、年率4%で運用・再投資した場合、どのような成果が得られるかを、グラフに基づいて検証します。

| 項目 | 詳細 |

| 積立期間 | 18年間 |

| 年間積立額(贈与) | 110万円 |

| 運用利回り(年率) | 4%(配当はすべて再投資) |

| 18年後の総資産 | 2,933万円 |

| 元本合計(累計贈与額) | 1,980万円 (110万円 × 18年) |

| 利益(非課税で得られた配当益) | 953万円 |

NISA枠に匹敵する非課税メリット

この「配当金非課税戦略」は、税金を支払うことなく953万円もの利益(配当再投資分)を積み上げられることを示しています。

| 比較項目 | 配当金非課税戦略 (16歳未満) | 新NISA (生涯枠1,800万円) |

| 年間投資枠 | 110万円(贈与税非課税枠) | 120万円(つみたて投資枠) |

| 税制メリット | 期間中、配当益が実質非課税 | 期間中、利益が恒久非課税 |

| 投資対象 | 国内高配当株/ETFに限定 | 全世界株式、米株など幅広い選択肢 |

| 最大非課税元本 | 18年間で1,980万円 | 生涯で1,800万円 |

このように、本戦略は「新NISAの年間投資枠と同等の額」を「国内高配当」に集中させることで、新NISAの生涯投資枠(1,800万円)を上回る元本(1,980万円)を、子供が18歳になるまでの間に実質非課税で準備できる、現行税制における最強の非課税戦略の一つと言えるのです。

結論:配当収入135万円までなら「子供口座」が最強の選択肢

上記のシミュレーションが示す通り、年間配当135万円に達するまで、子供の証券口座は実質税率がほぼ0%の「非課税ゾーン」として機能します。

親がNISA枠外(特定口座)で運用すれば20.315%取られる税金が、ほぼ全額手元に残る計算です!

ちなみに「確定申告なんて難しそう…」と思うかもしれませんが、現在はスマホとマイナンバーカードがあれば、自宅からe-Taxで簡単に完了します。

「配当控除」の入力も、証券会社から送られてくる年間取引報告書の内容を入力するだけですし、マイナカードと連携もできるので、意外と簡単ですよ。

重要な注意点:対象外資産と家族全体への影響

この戦略を実行する際は、以下の点にご注意ください。

- 配当控除の対象外となる資産:

- J-REIT(不動産投資信託)やインフラファンド(高利回りのため、選びがち)

- 外国株式・外国ETF(例:米国のSCHDなど)や、それらを主要投資対象とする投資信託 これらの資産には配当控除が適用されないため、必ず「国内株式」または「国内株式を組み入れた投資信託・ETF」を選んでください。

- 健康保険の扶養の壁(130万円): 配当所得を総合課税で申告すると、その額面全額が収入としてカウントされ、親の扶養(健康保険)から外れるリスクがあります。16歳未満の子供は親の扶養控除(税制)の対象外ですが、健康保険の扶養条件は別途存在するため、親の勤務先の規定を必ず確認してください。

- 親の会社の家族手当: 親御さんの勤務先から支給される家族手当等の支給要件に「子供の所得制限」がある場合、確定申告により手当がカットされるリスクがあります。

- 自営業・フリーランス(国保加入者)の親御さんは要注意!: 親自身がこの戦略をやる場合、税金が安くなっても国保料がそれ以上に上がるケースが大半です。必ずシミュレーションしてから行ってください。

補足:FIRE層・扶養内の方向けの「社会保険上の壁」

この「国内高配当×総合課税」戦略は、給与収入のないFIRE達成者や専業主婦/主夫にとって、所得税や住民税(所得割)を極限まで抑えられる非常に有効な手段です。

しかし、これらのメリットは「社会保険上のコスト増」によって相殺されるリスクが非常に高く、慎重な検討が必要です。

1. 扶養に入っている方(専業主婦/主夫など)への影響

配偶者の社会保険の扶養に入っている方の場合、国民健康保険(国保)料の支払いはありませんが、「130万円の壁」に注意が必要です。

- 130万円の壁の喪失リスク: 社会保険の扶養継続条件は、年収130万円未満です。配当所得を総合課税で確定申告すると、配当金の額面全額がこの収入判定にカウントされます。

- 結果: 年間配当収入が130万円以上になると、強制的に扶養から外れ、自身で国民健康保険(国保)に加入しなければなりません。この際、高額な配当所得を元に国保料が計算されるため、大きな負担増となります。

2. 独自で国保に加入している方(自営業・FIRE単身者など)への影響

すでに国民健康保険(国保)に加入している方は、以下の問題が直撃します。

- 国保料の算定所得への加算: 通常、配当金や売却益を源泉分離課税(申告不要)で済ませた場合、それらの所得は国保料算定の対象となる「所得」に含まれません(多くの自治体の場合)。

- 結果: 総合課税を選択すると、所得税・住民税はゼロになっても、配当所得全額が国保料算定対象に算入されます。これにより、国保料が大幅に増加し、税金がゼロになったメリットを大きく上回るコストが発生する可能性が高いです。

【結論】FIRE民は源泉分離課税で伸ばしていこう

| 比較項目 | 子供(16歳未満) | 無職・FIRE層(給与収入ゼロ) |

|---|---|---|

| 戦略の目的 | 非課税期間の最大化(NISA代わり) | 低コストでのインカム生活 |

| 所得税の扱い | 配当所得約378万円まで実質ゼロ | 配当所得約378万円まで実質ゼロ |

| 住民税(所得割) | 配当収入約59.7万円まで実質ゼロ | 配当収入約59.7万円まで実質ゼロ |

| 最大のリスク | 児童手当の所得制限、将来の扶養控除(16歳以上)の喪失リスク。 | 国民健康保険料が激増するリスク(所得に配当金が算入されるため)。 |

| 社会保険の扶養 | 親の扶養(健康保険)の対象外のため問題なし。 | 最大の壁(130万円の壁)あり。 |

| 戦略の可否 | 推奨される(税制メリット大)。 | 非推奨(国保料増が税メリットを上回る可能性大)。 |

FIRE層や扶養内の方がこの戦略を検討する際は、「税金がゼロになるメリット」と、自治体ごとに異なる「国保料の増加額」を天秤にかけて比較検討することが必要になります。

多くの場合、高配当収入層にとっては、税金を払ってでも源泉分離課税(申告不要)を選び、社会保険料の算定対象から所得を外す方が、トータルの手取りは多くなります。

コメント